持续加力个体工商户金融帮扶

今年的《政府工作报告》提出,加强对个体工商户分类帮扶支持。个体工商户在经济领域中面广量大,在稳增长、促就业、惠民生等方面发挥了重要作用。但是,个体工商户自身由于规模小、缺少抵押物,在维持经营或扩大生产过程中面临融资堵点,制约其转型升级。专家表示,还需发挥一系列监管政策引领推动作用,精准破解个体工商户融资“最后一公里”问题,不断加大对个体工商户客群的金融支持力度。

强化政策协同赋能

小店不小。个体工商户的背后不仅是万家灯火,更彰显着一个城市的烟火气。今年全国两会期间,关于个体工商户的纾困发展受到代表委员的热议。

2023年以来,金融监管部门为促进个体工商户高质量发展,持续鼓励银行机构加大对批发、零售、餐饮及生活服务业等行业个体工商户的信贷帮扶。专家表示,金融监管部门从强化金融供给、做好服务对接等方面出台举措,为进一步激发个体经济活力提供了有力支持。

发挥监管合力是多措并举促进个体工商户发展的亮点之一。比如,国家金融监督管理总局青海监管局联合该省市场监管局等部门开展“走万企 提信心 优服务”融资对接活动,将2023年该省新设个体工商户纳入活动范围;国家金融监督管理总局厦门监管局联合多部门印发促进个体工商户高质量发展的有关通知,通过降低融资成本、加大信贷供给、加大还款金融支持等举措,优化个体工商户金融服务。

近年来,为引导银行机构加大个体工商户金融服务,有关部门针对个体工商户特点,不断强化政策精准滴灌。原中国银保监会发布《关于2023年加力提升小微企业金融服务质量的通知》提出,鼓励发展随借随还贷款产品,满足个体工商户用款急、期限短、频度高的资金需求。诸多举措为各地完善个体工商户金融服务提供了思路。

“建设银行全南支行的贷款解了我缺少备货款的燃眉之急。”江西全南县批发零售个体户崔炳生表示。“为拓宽个体工商户融资渠道,我们搭建政银对接桥梁,同时提升普惠金融服务站点功能,优化完善财园信贷通、小微信贷通等融资模式,引导金融机构加大对个体工商户、农村致富带头人等信贷投放,助力地方经济发展。”全南县金融服务中心主任黄海彦表示。

中国人民大学中国普惠金融研究院研究员侯力铭表示,个体工商户由于缺乏长期规划,容易出现资金周转紧张,生产经营面临困难。强化金融政策支持,通过一些有效的金融工具可以帮助其缓解流动性压力,及时补充资金,起到稳定市场和跨周期调节的作用。

“个体工商户是我国最基层的经营主体,是我国经济韧性、就业韧性的重要支撑,也是金融活水浇灌实体经济的重点领域之一,多举措开展金融帮扶,在促进个体工商户平稳发展过程中起到很大的风险缓冲作用。”中国银行研究院研究员叶银丹表示。

破除融资堵点难点

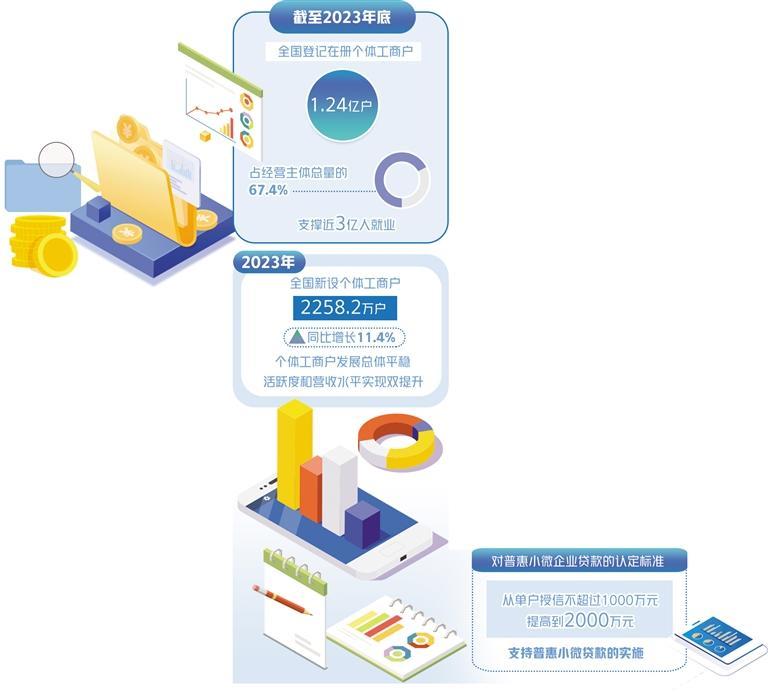

日前,国家市场监督管理总局登记注册局局长任端平在国新办新闻发布会上表示,截至2023年底,全国登记在册个体工商户1.24亿户,占经营主体总量的67.4%,支撑了近3亿人就业。

个体工商户具有个体规模小但总量巨大、单户经营范围有限但总体覆盖面广、资源投入小但撬动社会效益大3个突出特点。从融资角度概括来说,多数情况下,不同主体对资金规模、利率、期限、还款方式、时效性等方面都有着明显的差异化要求,融资难、融资贵现象比较突出。专家表示,进一步完善个体工商户融资服务体系,加速解决融资的“最后一公里”问题,对于促发展、扩就业、惠民生具有重要意义。

“由于我国大部分个体工商户为轻资产运营且缺少抵押物,存在信用信息不健全、不对称等问题,进一步加剧了融资难。”叶银丹表示,在融资上,个体工商户通常呈现出“三无”(无抵押、无报表、无信评)与“三高”(高风险、高成本、高定价)的特征。破解个体工商户融资难的问题,既需要通过政策引导促进提升金融供给能力,也需要通过创新不同的模式去满足多样化的个体工商户融资需求。

金融科技有助于提升个体工商户金融服务的可能性。专家表示,从金融科技角度看,核心在于建立全面的信用评估体系,降低金融机构与企业之间的信息不对称,帮助金融机构更加准确地评估个体工商户的信用风险,提高融资的可获得性。在广西河池市,大化农商银行与税务部门将“银税互动”延伸至个体工商户,通过信用数据共享,有效破解个体工商户融资难题。“正值收购旺季,工厂需要大量采购存储的木材等原材料,30万元的‘桂惠贷—个体工商户贷’缓解了工厂采购资金紧张难题。”大化欣兴木材加工厂负责人唐秀营表示。

对金融机构来说,还应大力投入技术资源,运用新一代信息技术等手段,对个体工商户进行精准画像,创新企业、项目信用评价评估方式,改进授信审批和风险管理模型,降低对抵质押物的依赖。叶银丹表示,金融机构在开发符合个体工商户需求的金融产品的同时,还应更加积极地参与破解融资难问题,而不是完全依靠政策驱动。例如,可以通过积极开拓多元化的融资渠道,包括与政府、行业协会、担保机构等合作,探索新的融资模式,为个体工商户提供更多选择。

扩大首贷覆盖面

从整体来看,个体工商户的信贷覆盖面及其融资便利度已得到很大提升,但距离现实的融资需求还有一定差距。国务院发布《关于推进普惠金融高质量发展的实施意见》提出,鼓励金融机构开发符合小微企业、个体工商户生产经营特点和发展需求的产品和服务,加大首贷、续贷、信用贷、中长期贷款投放。

首贷是个体工商户享受金融服务的起点。所谓首贷是指无贷款记录的企业首次从银行业金融机构获得贷款。近年来,金融管理部门十分重视帮助个体工商户获得“首贷”,出台了一系列金融支持个体工商户发展的举措。

研究表明,跨过首次贷款的门槛后,小微企业、个体工商户再次获得贷款的难度会大大降低。对个体工商户来说,首贷既帮助他们解了资金上的燃眉之急,又让他们在人民银行的征信系统中有迹可循,为再次顺利获得贷款提供参考依据。专家表示,要鼓励商业银行强化首贷户服务,创新与个体工商户生产经营周期相匹配的信贷产品,不断提高首贷、续贷服务水平。

推进分型分类精准帮扶是信贷接下来精准赋能的着力点。据悉,市场监管总局会同金融监管总局等部门联合印发的《关于开展个体工商户分型分类精准帮扶提升发展质量的指导意见》明确了“生存型”“成长型”“发展型”三型和“名特优新”四类个体工商户的认定机制和培育措施。业内专家认为,为扩大个体工商户首贷覆盖范围,分型分类具体帮扶就需要对不同发展阶段和发展水平的个体工商户采取差异化的帮扶措施。

侯力铭表示,有必要健全多层次普惠金融机构组织体系,借助不同类型银行机构的优势特点,丰富间接融资供给,满足首贷拓展、急需周转等不同信贷需求。尤其是为符合首贷条件的个体工商户提供普惠利率,通过减费让利的形式降低其融资成本,打造首贷易贷长效机制。