7天期逆回购和中期借贷便利(MLF)利率双双下调——

货币政策逆周期调节再发力

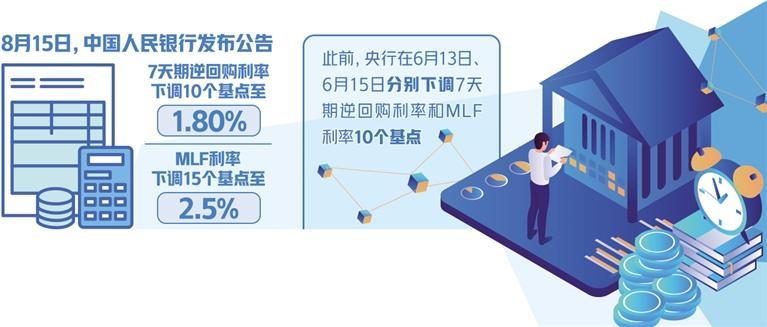

8月15日,中国人民银行发布公告,为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,人民银行开展2040亿元公开市场逆回购操作和4010亿元中期借贷便利(MLF)操作,充分满足了金融机构需求。其中,7天期逆回购利率下调10个基点至1.80%;MLF利率下调15个基点至2.5%。

数据显示,8月15日有4000亿元MLF到期和60亿元逆回购到期,央行当日实现净投放1990亿元,MLF实现小额加量续作,7天期逆回购实现大额加量投放。在业内人士看来,在上一次MLF“降息”仅两个月的背景下,央行再次调整政策利率超出市场普遍预期,释放出货币政策加强逆周期调节、全力支持实体经济的信号。此前,央行在6月13日、6月15日分别下调7天期逆回购利率和MLF利率10个基点。

“当前市场对进一步降息有所期待,8月MLF操作利率再度下调0.15个百分点,大幅超出市场预期,意味着货币政策稳增长力度显著加大。”东方金诚首席宏观分析师王青认为,此次非对称“降息”与当前政策面着力引导实体经济融资成本下行,同时抑制资金在货币市场空转套利有关。

中国民生银行首席经济学家温彬表示,三个月内两度降息,主要源于经济修复的内生动力还不强、有效需求仍不足,亟需通过降息等政策协同发力以强化逆周期调节。近期公布的宏观和金融数据弱于预期,表明实体融资需求明显偏弱,需要通过降息来降低私人部门资产负债表衰退、风险偏好下降的风险,全力支持实体经济。

“当前企业盈利状况下滑,企业中长期贷款拐点将至,居民端信用整体收缩,政府债务付息压力不断加大,降成本、扩投资和促消费仍为重要任务。”温彬说,通过此次降息,可以带动货币市场、债券市场,尤其是中长期信贷市场利率的下降,进而有助于实体经济融资成本进一步下行,达到为企业降成本和促进稳就业、助力稳投资和激发民间投资内生动力,以及加强财政与货币政策配合、增强政府债务可持续性的目的,为后续国内经济稳固回升创造良好的金融环境。

专家普遍认为,随着此次MLF利率调降,预计后续1年期和5年期以上贷款市场报价利率(LPR)也将调降。“MLF中标利率下降之后,叠加今年以来银行持续降低存款利率、压降负债成本,银行减少加点具有一定空间,因此LPR下降可能性较大。”招联首席研究员董希淼表示。

王青认为,5年期以上LPR报价更大幅度下调的可能性较高,将带动新发放居民房贷利率较快下行,释放更为明确的稳楼市信号,推动房地产行业尽快实现软着陆。这对下半年稳增长和防风险都具有重要意义。

此外,专家指出,需求不足是当前比较突出的问题,我国货币政策调整空间较大,降准或仍将是本阶段可考虑使用的逆周期调节工具之一。“预计三季度降准、结构工具仍在工具箱,主要是央行通过降准、结构工具,释放长期限、低成本流动性,进一步降低银行负债成本,增加信贷投放能力,引导金融机构加大对实体经济薄弱环节和重点新兴领域支持。”光大银行金融市场部宏观研究员周茂华表示。