政策性降息跑出“接力赛”

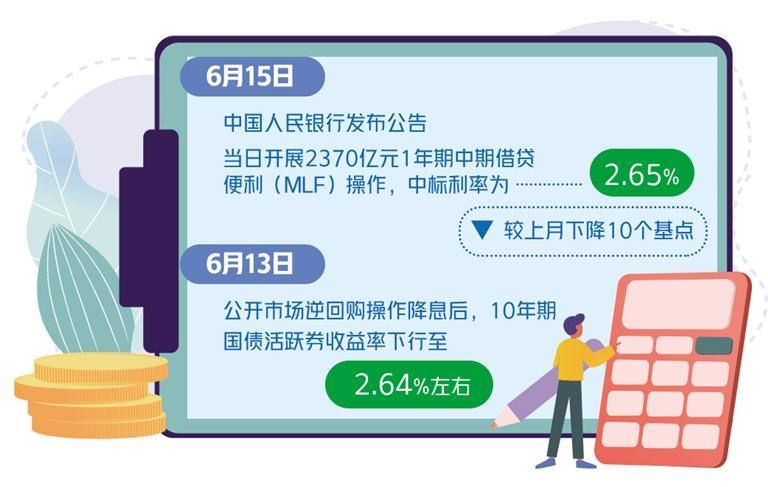

货币政策逆周期调节接续发力。6月15日,中国人民银行公告称,当日开展2370亿元1年期中期借贷便利(MLF)操作,中标利率为2.65%,较上月下降10个基点。在6月13日公开市场逆回购和各期限常备借贷便利(SLF)利率均下调10个基点后,MLF“降息”也随之落地。

专家认为,政策利率接力下调是货币政策加强逆周期调节、全力支持实体经济的体现。下降10个基点幅度适中,有利于兼顾保持物价稳定、金融稳定和支持实体经济等多个目标的平衡,也兼顾了内外均衡,保持人民币汇率在合理均衡水平上的基本稳定。

开启政策性“降息”

近一段时间以来,多项宏观数据不及预期,引发市场对降息的猜想。市场人士表示,央行下调政策利率,商业银行向央行融入的资金成本下降,有助于降低银行整体负债成本,并向实体部门贷款成本正向传导。

“当前,我国宏观经济虽然有所恢复,但恢复的态势并不稳固,经营主体信心和预期仍然较弱,部分中小微企业尚未走出困境。从物价水平看,5月全国居民消费价格指数(CPI)环比下降0.2%,同比仅上涨0.2%,继续低于市场预期。在这种情况下,政策利率有所下降具有必要性、紧迫性,时机已经成熟。”招联金融首席研究员董希淼说。

东方金诚首席宏观分析师王青认为,本次政策性“降息”过程启动,主要有两个原因:一是二季度以来经济修复动力稳中偏弱,楼市也再度出现转弱势头,需要货币政策适度加大逆周期调节力度。本次政策利率下调,叠加近期银行存款利率调降,将有效带动企业和居民实际贷款利率下行,进而刺激信贷需求,增强消费和投资增长动能。更为重要的是,本次政策利率下调,释放了明确的稳增长信号,有助于提振消费和投资信心,并推动房地产行业尽快实现软着陆。二是近期物价水平明显偏低,这为适度下调政策利率提供了空间。

“下调MLF利率可以促进增量贷款利率更快下行,同时释放更强的稳增长信号,从而为经济修复提供有力支持。”中信证券首席经济学家明明表示。“这对于实体经济以及支柱性产业而言无疑是个很大的利好,也让我们对于下一阶段信贷增长的信心更坚定了。”光大证券首席固收分析师张旭告诉记者。

今年以来,我国经济景气度阶段性走高,但二季度以来,多项指标显示当前我国宏观经济存在下行压力。中国人民银行行长易纲近日表示,将继续精准有力实施稳健的货币政策,加强逆周期调节,全力支持实体经济,促进充分就业,维护币值稳定和金融稳定。其中,对加强逆周期调节的表述,被市场视为降息窗口打开的信号。

发挥利率走廊指导作用

目前,我国已形成以公开市场操作(OMO)利率为短期政策利率和以中期借贷便利利率为中期政策利率、利率走廊机制有效运行的央行政策利率体系。市场人士表示,OMO利率是短期利率围绕波动的中枢,MLF利率基本是利率走廊的锚,根据政策利率体系联动调整的一般规律,在OMO利率先行下调后,MLF操作利率通常也会跟进下调。

同时,常备借贷便利利率是利率走廊的上限,在过去的近10年中与OMO利率基本都会同方向、同幅度变化。“常备借贷便利利率与逆回购利率联动调整,可以充分发挥利率走廊上限和中枢的指导作用,更好地引导市场利率在合意水平附近波动、更好地维护市场流动性合理充裕、更好地实现各类货币政策工具协调配合。”仲量联行大中华区首席经济学家兼研究部总监庞溟认为。

易纲曾在《中国的利率体系与利率市场化改革》一文中指出,SLF是央行按需向金融机构提供短期资金的工具,由于金融机构可按SLF利率从央行获得资金,就不必以高于SLF利率的价格从市场融入资金,因此SLF利率可视为利率走廊的上限。超额准备金利率可视为利率走廊的下限。通过以SLF利率为上限、超额准备金利率为下限的利率走廊的辅助,将短期利率的波动限制在合理范围。

“通过降低利率走廊上限(SLF利率),确保市场利率运行在政策利率附近,可以畅通政策传导,有效调节资金供求和资金资源配置,引导市场利率中枢下移并传导至实体经济,有效降低实体经济融资成本。”光大银行金融市场部宏观研究员周茂华分析。庞溟表示,政策利率接连调降,释放出更多的政策信号,目的是进一步稳定市场预期、加强逆周期调节、促进金融机构在资产端继续让利实体经济,推动企业综合融资成本和个人消费信贷成本稳中有降,为经济复苏和平稳健康发展创造适宜的货币金融环境,提振发展信心,激发经营主体活力。

由于MLF操作利率对贷款市场报价利率(LPR)发挥着关键指引作用,多位专家认为,随着MLF利率下调,6月20日即将公布的LPR报价有望接续下调,从而达到支持实体经济的目的。

董希淼表示,本月LPR有望下调,并起到3个方面的积极作用。一是再次传递出稳增长、促发展的政策信号,进一步稳定市场预期,提振市场信心。二是降低实体经济融资成本,以LPR为定价基准的存量贷款利率将下降,新增贷款利率也有望降低,有助于激发有效融资需求。三是促进房地产市场平稳健康发展,存量房贷和新增房贷利率都将下降,住房消费者负担减轻,还有助于提振居民消费和投资。

金融市场将平稳运行

降息对金融市场的影响有着较高关注度。专家认为,对于股票市场而言,降息可降低实体经济融资成本,改善企业经营现金流。同时,低利率环境还可刺激公司投资和市场活动,改善市场风险偏好,短期内会对股市产生提振效应。对于债券市场而言,调降政策利率,可引导市场利率进一步下行,从而打开国债收益率的下行空间。

“降息对债市影响较为直接,6月13日公开市场逆回购操作降息后,10年期国债活跃券收益率迅速下行至2.64%左右低位,在下半年或仍有降准、降息判断的基础上,预计债券市场的牛市行情值得期待。”浙商证券首席经济学家李超表示。

对于汇市和人民币汇率可能造成的影响,庞溟认为,由于我国与海外经济体的增长态势、物价水平、长期发展动能等方面存在较大差异,此次下调政策利率,充分显示了我国金融市场环境的相对稳定和央行货币政策的独立性,为我国宏观调控政策留出了更多的操作空间和工具选择。

“展望未来,伴随着我国经济发展向好回升势头进一步巩固,宏观政策效力、经营主体活力、经济内生动力、长期可持续发展与高质量发展实力不断增强,预计外汇市场将继续保持稳健运行,国际收支将继续保持总体平衡,国际投资者和境外企业对中国市场预期将持续改善,外部冲击风险将继续得到有效防范化解,人民币汇率将继续在合理均衡水平上保持基本稳定,不存在因本次政策利率下调而持续贬值的基础。”庞溟说。

王青表示,接下来实体经济融资需求将会上升,而银行信贷投放节奏也将加快。本月MLF加量幅度扩大,能够提前补充银行体系中长期流动性,增强其信贷投放能力,为接下来的信贷投放再度提速做好准备,进而为三季度经济复苏势头转强积蓄力量。