财务公司需多角度加强风险管理

近年来,财务公司进行破产、重组、解散的案例并不少见。日前,中国银行保险监督管理委员会发布批复公告,不予许可新华联控股集团财务有限责任公司(以下简称“新华联财务公司”)破产重整,引发市场关注。

公告显示,新华联控股有限公司不符合《企业集团财务公司管理办法》第五十一条规定,故不予许可新华联控股集团财务有限责任公司破产重整。据了解,新华联财务公司为新华联控股有限公司全资子公司。

其中,根据《企业集团财务公司管理办法》第五十一条规定,财务公司符合《中华人民共和国企业破产法》规定的破产情形的,经银保监会同意,财务公司或其债权人可以向人民法院提出重整、和解或者破产清算申请。破产重整的财务公司,其重整后的企业集团应符合设立财务公司的行政许可条件。银保监会派出机构应根据进入破产程序财务公司的业务活动和风险状况,对其采取暂停相关业务等监管措施。

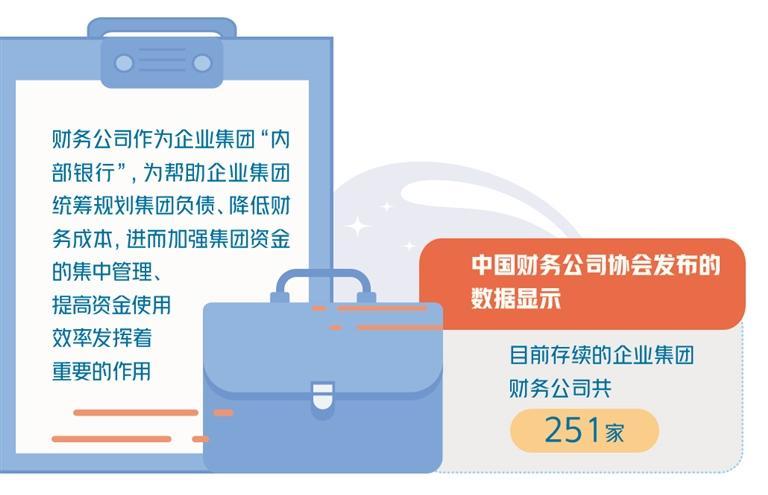

自2022年以来,经银保监会同意,已有多家财务公司获批进入破产程序、合并或解散。据中国财务公司协会发布的数据显示,目前存续的企业集团财务公司共251家。一直以来,财务公司作为企业集团“内部银行”,为帮助企业集团统筹规划集团负债、降低财务成本,进而加强集团资金的集中管理、提高资金使用效率发挥着重要作用。

但是,银保监会在对财务公司监管的过程中仍发现一些问题。如部分财务公司设立后,在经营管理方面存在严重的大股东操纵问题,毫无独立性;一些财务公司定位不准确,通过同业合作帮助集团融入资金,沦为集团的融资工具;集团经营不善,产业风险向金融领域扩散,造成较大的负面影响等。针对上述问题,银保监会加大了财务公司准入审查力度,通过审查的财务公司数量也明显减少。

此外,中国财务公司协会日前发布的《中国企业集团财务公司行业发展报告(2022)》也提出,虽然风险暴露的极端情况并不普遍,但是如何有效隔离产业风险与金融风险、集团经营风险与财务公司经营风险,如何通过完善公司治理、规范经营治理、加强风险监测、优化风险缓释等手段来防止财务公司在企业集团遭遇经营困难时被“殃及池鱼”,已成为财务公司行业必须面对的挑战。

财务公司出现的产业风险传导、功能定位偏离主业等问题导致风险暴露,对财务公司同业造成了一定冲击,影响了财务公司行业的外部形象和机构声誉。有业内人士认为,尽管全行业处在安全稳健的发展轨道,但各财务公司仍需多角度、多领域加强风险管理,提升风险管控与合规内控水平,采用科学的风险管理技术和方法,充分识别和评估经营中面临的各类风险,对信用风险、市场风险、流动性风险、操作风险、声誉风险等进行持续监控。

对此,《报告》还建议财务公司应加强对市场风险的分析和研判,提高风险管理的前瞻性、主动性。有效落实监管机构要求,强化统筹业务产品管理。持续探索推进市场风险系统建设,构建风险量化模型并在行业中运用和推广,提升风险精细化管理水平。

2022年,《企业集团财务公司管理办法》正式发布。办法修订了设立门槛,重申严格准入;强调专注于服务集团内部;充分吸取近一年来一些财务公司风险教训,增设监管指标和加强风险监测预警;加强公司治理和股东股权监管;同时完善风险处置和退出机制,明确财务公司破产的前置审批规定,以及避免破产重整期财务公司风险扩散外溢的相关监管措施。

业内人士表示,在行业发生诸多变化的当下,财务公司要认清提升风险防控意识和能力的紧迫性和重要性;以实际行动加强公司治理、设定风险策略、加强科技应用、建立一体化的内控、风险管理体系。企业集团作为母公司要对财务公司实行差异化管理,明确建立符合财务公司特点的风险管理制度,加强企业集团产业风险、经营风险的防范与化解,做好风险隔离,防止风险外溢。