券商上半年业绩预告陆续披露——

证券业承压中求突破

近期,券商上半年业绩预告密集披露。受国际政治冲突加剧、疫情反复等影响,大部分券商上半年业绩承压,自营投资、券商经纪、资管等业务收入均出现明显下滑。

与此同时,一些积极因素值得关注。面对困难挑战,部分券商努力挖潜、承压而上,二季度行情已出现“回血”。专家认为,随着宏观经济稳步复苏、疫情防控形势逐步好转,市场巨幅调整或已过去,预计下半年行业业绩有望企稳,触底反弹可期。

券商业绩承压

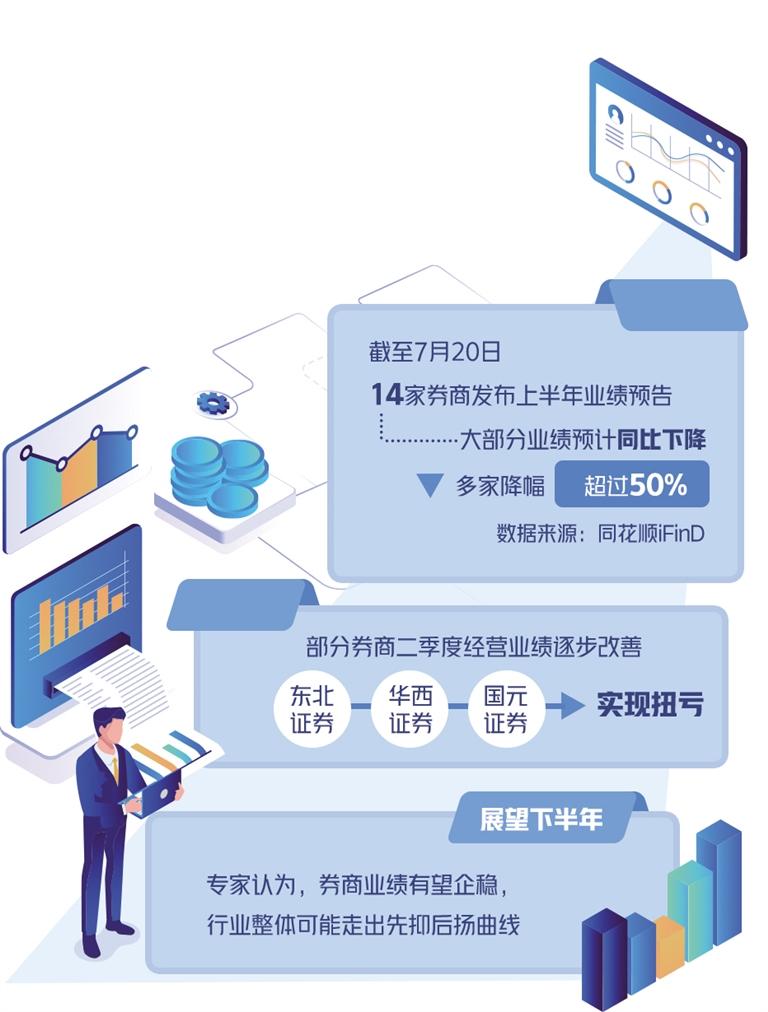

就目前披露情况看,券商上半年业绩普遍不太乐观。同花顺iFinD数据显示,截至7月20日,已有14家券商发布上半年业绩预告,大部分业绩预计同比下降,多家降幅超过50%。

例如,根据业绩预告显示,东北证券预计上半年实现营业收入24.03亿元,较上年同期减少17.90%;实现归属于上市公司股东净利润2.07亿元,较上年同期减少70.61%。东方证券预计上半年归属于上市公司股东的净利润为5.50亿元至6.60亿元,与上年同期相比减少20.40亿元至21.50亿元,同比下降76%到80%。天风证券预计上半年实现归属于上市公司股东的净利润为4635万元到5560万元,同比减少85.95%到83.14%。华西证券预计上半年归母净利润为2.7亿元到3.1亿元,同比下降66.67%到70.97%。

对于业绩承压的原因,市场普遍归因为宏观经济下行压力加大,上半年A股市场震荡加剧,导致券商经纪、自营投资、资管等业务收入下降。

东方证券在业绩预告中直言,2022年上半年,受国际形势动荡、新冠肺炎疫情冲击等多重不利因素影响,资本市场各主要权益指数出现一定幅度的下跌。报告期内,公司权益自营、资产管理等业务收入同比减少,同时股票质押业务减值计提同比增加。

自营投资业务收益下滑,拖累整体业绩明显。“上半年,投资业务对券商营业收入下降的拉动最大,投资业务下滑主要源自市场下滑带动的投资收益率下降,以及受去年同期业绩高基数影响。”国泰君安研究所非银金融领域首席分析师刘欣琦表示。

东兴证券、西南证券、中原证券、红塔证券等均提及,自营业务收入下降,导致公司上半年盈利水平下降。“面对复杂的市场环境,公司积极调整业务结构,强化风险管理,但受证券市场波动等影响,权益性投资业务收入较上年同期出现一定幅度的下滑,导致整体业绩下降。”东兴证券表示。

股票质押风险释放,也侵蚀了券商利润。太平洋证券表示,其各业务条线经营稳定,但由于计提资产减值,造成报告期内亏损。2022年半年度,太平洋计提资产减值准备约3.15亿元,净利润约2.37亿元,主要原因是质押股票股价持续走低,公司针对股票质押业务计提资产减值准备。

“总的来说,券商业绩承压原因主要有三。”南开大学金融发展研究院院长田利辉表示,一是市场整体表现不理想,券商自营盘收益欠佳;二是经纪业务薄利,出现了同质化竞争和价格比拼的现象;三是部分券商管理效率不高,薪酬费用支出高企,公司成本增加,利润摊薄。

二季度开始回暖

分季度看,受益于疫情防控形势好转、宏观经济持续稳定恢复等因素,部分券商在二季度承压而上、奋起直追,经营业绩逐步改善。东北证券、华西证券、国元证券等均在二季度实现了扭亏。

东北证券表示,二季度,国内稳定经济增长一揽子政策支持实体经济持续恢复,资本市场保持平稳运行,A股市场各主要指数整体上涨,交投活跃度明显增加,公司积极把握机遇,优化主营业务结构,巩固优势业务创收能力,实现整体盈利。

二季度,华西证券通过进一步强化优势业务,及时调整投资策略,抢抓市场机遇,强化风险管理,营业收入呈现环比较快增长、同比降幅收窄的良好态势,第二季度实现扭亏为盈,归属于上市公司股东的净利润环比增幅较大。

随着证券市场的逐渐稳定,二季度,国元证券积极调整投资结构,严控投资风险,证券投资损失有所减少,固定收益投资、投行承销和期货业务稳步增长,证券经纪和信用业务相对稳定。

在整体承压之下,也有个别券商逆势增长,为行业带来一些暖意。上半年,东方财富证券实现营业收入41.77亿元,同比增长34.15%;净利润28.48亿元,同比增长37.47%。具体而言,手续费及佣金净收入达24.41亿元,同比增长29.96%;利息净收入为9.6亿元,同比增长25.38%。

“经济下行对券商来说既是挑战,也是底部布局的机遇。部分券商充分挖掘自身各项业务资质,最大程度利用可能的外部资源,协同合作来突破自身发展上限,实现业绩降幅收窄甚至逆势上扬。”川财证券首席经济学家陈雳表示。

值得注意的是,目前发布业绩预告的主要是中小券商,头部券商大多还未公布上半年业绩情况。

市场认为,头部券商或将展现出更强韧性。“这一韧性体现在财富管理与机构业务上。”天风证券夏昌盛团队分析,一方面,2022年以来非货基及权益基金份额稳中有升,长期增长趋势不改,部分头部券商控参头部公募,财富管理业绩有望增速更快。另一方面,客需型机构业务的盈利稳定性要明显强于传统投资业务,机构业务占优的头部券商投资收益更趋稳健。

还有观点认为,券商上半年业绩或出现整体承压个体分化的局面。头部券商自营业务规模较小,受市场行情拖累较少,同时其衍生品业务能力较中小型券商更胜一筹,抗风险能力更强,预计头部券商业绩将好于行业平均水平。此外,上半年,A股市场新股破发频现,跟投制度下,券商承担了投资收益风险,新股上市的不同表现也直接影响公司业绩,进一步造成业绩分化。

下半年有望企稳

展望下半年,专家认为,随着市场回暖,券商业绩有望企稳,行业整体可能走出先抑后扬曲线。

“下半年宏观经济有望逐步企稳回升,流动性将保持合理充裕状态,且我国下半年货币政策空间充足,为证券行业发展提供了较好的环境。”财信证券分析师刘敏表示,随着资本市场改革进一步深化,科创板做市业务有望加速落地,全面注册制实施的预期加强,券商板块有望获得资本市场改革利好的催化。

长城证券认为,下半年预期会有更多稳增长与稳市场政策出台,促进资本市场长远发展。券商行业分化与发展并存,行业生态重塑,财富管理和机构业务卓越的头部券商有望获得更高估值溢价。

但总体来看,当前我国经济下行压力持续加大,稳增长、稳就业、稳物价面临新的挑战,给资本市场的正常运行造成一定干扰。券商应如何应对困难挑战,寻找业务突破点?

“投研能力是券商业务的基础,且各券商投研能力差别较大,这有望成为券商逆势的突破口。未来,提升投研能力应是券商的着力点。”陈雳说。

机构业务机会可能是下个爆发点。长城证券非银金融分析师刘文强表示,应重视机构业务条线及融券业务机会,随着全面注册制改革持续推进,投行产业链重要性凸显。结合当前IPO情况及发行节奏判断,2022年IPO整体会保持常态化趋势,市场流动性总体充裕,截至今年6月底,融券余额在7%左右浮动,随着市场企稳,未来融券业务发展值得期待。

刘欣琦也认为,机构业务将成为新的增长亮点,“市场回暖将利好券商财富管理业务发展。同时,居民财富管理需求高增带来机构资产管理规模的提升,这将催生机构客户需求的快速增长。其中,以衍生品为代表的客需型业务将进一步增强券商业绩稳定性”。

“接下来,券商要更好改善经营业绩,还需从两方面着手。”刘欣琦说,在财富管理方面,应进一步强化为居民提供财富管理解决方案的能力,更好满足当前客户需求变化,赢得客户信任;在机构业务方面,应持续增强自身机构业务的产品化能力,更好满足机构多元化、定制化、专业化需求,把握机构业务增长机遇。

田利辉认为,券商要切实增强抵御风险挑战的能力,关键还在于培养核心竞争力,形成经纪业务的特色发展,比如可在做市商、REITs、养老金代销等新业务领域取得业绩新突破。同时要优化公司治理水平,改善薪酬体系,更好发挥薪酬激励作用。此外,还要积极主动肩负起市场主体责任,不断改善金融服务,提升产品与服务透明度,自觉形成维护资本市场平稳发展合力。