健全市场化利率调控机制

社会融资成本继续下降,离不开利率调控机制的进一步健全。近日召开的中国人民银行货币政策委员会2024年第二季度例会再次强调,完善市场化利率形成和传导机制,充实货币政策工具箱,发挥央行政策利率引导作用,释放贷款市场报价利率改革和存款利率市场化调整机制效能,推动企业融资和居民信贷成本稳中有降。

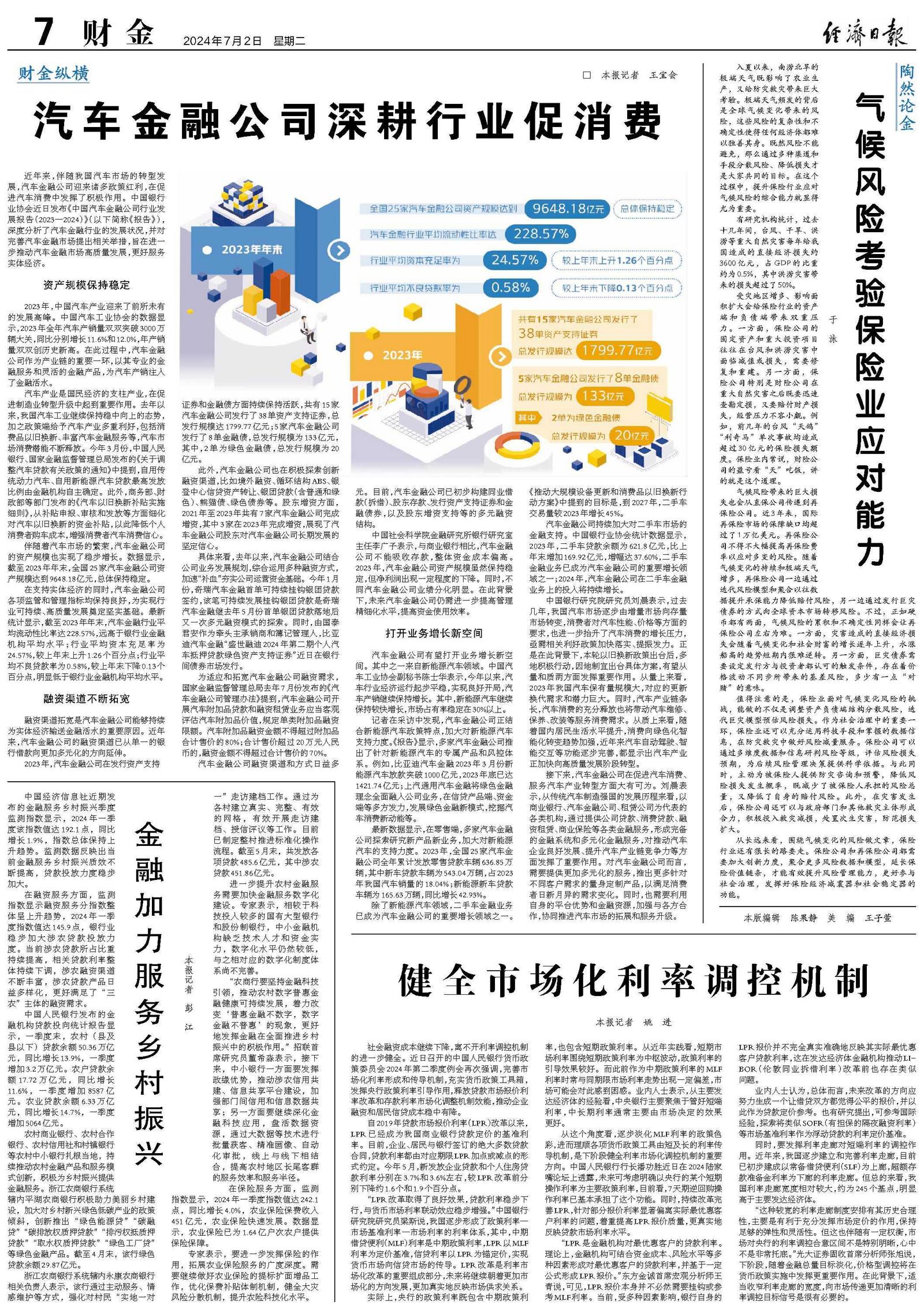

自2019年贷款市场报价利率(LPR)改革以来,LPR已经成为我国商业银行贷款定价的基准利率。目前,企业、居民与银行签订的绝大多数贷款合同,贷款利率都由对应期限LPR加点或减点的形式约定。今年5月,新发放企业贷款和个人住房贷款利率分别在3.7%和3.6%左右,较LPR改革前分别下降约1.6个和1.9个百分点。

“LPR改革取得了良好效果,贷款利率稳步下行,与货币市场利率联动效应稳步增强。”中国银行研究院研究员梁斯说,我国逐步形成了政策利率—市场基准利率—市场利率的利率体系,其中,中期借贷便利(MLF)利率是中期政策利率,LPR以MLF利率为定价基准,信贷利率以LPR为锚定价,实现货币市场向信贷市场的传导。LPR改革是利率市场化改革的重要组成部分,未来将继续朝着更加市场化的方向发展,更加真实地反映市场供求关系。

实际上,央行的政策利率既包含中期政策利率,也包含短期政策利率。从近年实践看,短期市场利率围绕短期政策利率为中枢波动,政策利率的引导效果较好。而此前作为中期政策利率的MLF利率时常与同期限市场利率走势出现一定偏差,市场可能会对此感到困惑。业内人士表示,从主要发达经济体的经验看,中央银行主要聚焦于管好短端利率,中长期利率通常主要由市场决定的效果更好。

从这个角度看,逐步淡化MLF利率的政策色彩,进而理顺各项货币政策工具由短及长的利率传导机制,是下阶段健全利率市场化调控机制的重要方向。中国人民银行行长潘功胜近日在2024陆家嘴论坛上透露,未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。同时,持续改革完善LPR,针对部分报价利率显著偏离实际最优惠客户利率的问题,着重提高LPR报价质量,更真实地反映贷款市场利率水平。

“LPR是金融机构对最优惠客户的贷款利率。理论上,金融机构可结合资金成本、风险水平等多种因素形成对最优惠客户的贷款利率,并基于一定公式形成LPR报价。”东方金诚首席宏观分析师王青说,可见,LPR报价本身并不必然需要挂钩或参考MLF利率。当前,受多种因素影响,银行自身的LPR报价并不完全真实准确地反映其实际最优惠客户贷款利率,这在发达经济体金融机构推动LIBOR(伦敦同业拆借利率)改革前也存在类似问题。

业内人士认为,总体而言,未来改革的方向应努力生成一个让借贷双方都觉得公平的报价,并以此作为贷款定价参考。也有研究提出,可参考国际经验,探索将类似SOFR(有担保的隔夜融资利率)等市场基准利率作为浮动贷款的利率定价基准。

同时,要发挥利率走廊对短端利率的调控作用。近年来,我国逐步建立和完善利率走廊,目前已初步建成以常备借贷便利(SLF)为上廊,超额存款准备金利率为下廊的利率走廊。但总的来看,我国利率走廊宽度相对较大,约为245个基点,明显高于主要发达经济体。

“这种较宽的利率走廊制度安排有其历史合理性,主要是有利于充分发挥市场定价的作用,保持足够的弹性和灵活性。但这也伴随有一定权衡,市场对央行的利率调控合意区间不是特别明晰,心中不是非常托底。”光大证券固收首席分析师张旭说,下阶段,随着金融总量目标淡化,价格型调控将在货币政策实施中发挥更重要作用。在此背景下,适当收窄利率走廊的宽度,向市场传递更加清晰的利率调控目标信号是很有必要的。