银行业确保重点项目融资需求

今年是“一带一路”倡议提出十周年。资金融通是共建“一带一路”的重要支撑。10年来,银行业持续增强“一带一路”综合金融服务能力,积极开展跨境金融产品创新,不断丰富产品体系,努力提升跨境金融综合服务能力,为共建“一带一路”提供全方位金融支持与融资便利。

助力基础设施互联互通

10月2日,连接印度尼西亚首都雅加达与西爪哇省首府万隆的雅万高铁正式启用,又一次擦亮了“中国高铁”这张金色名片。作为东南亚首条高速铁路,雅万高铁全线桥梁总长88公里,需跨越河流、公路或既有铁路,共有13座隧道、56座桥梁,桥隧比例达76%,施工时间紧、建设难度大。

这一“钢铁巨龙”在爪哇岛上成功跋山涉水的背后,离不开金融业对“一带一路”基础设施互联互通项目建设的鼎力支持。中国工商银行(印度尼西亚)有限公司发挥积极主动参与雅万高铁综合金融服务,为项目建设提供了包括资本金账户、跨境汇款、结售汇等在内的综合金融服务。同时创新融资方案,为项目承包商之一中国中铁股份以供应链融资的方式提供资金支持,全力助力项目顺利建设。

雅万高铁项目建设过程中,由于工程结算周期和项目贷款的提取与支用的特性,导致项目工程款从业主转到承包商手上存在6个月至12个月账期。为帮助项目承包商盘活其手上的应收账款,工银印尼主动联系中国中铁股份有限公司,以项目项下供应链方式为承包商提供融资,满足下游支付需求,解决了短期资金周转问题。

绿色是共建“一带一路”的底色。银行业积极推进绿色基础设施建设、绿色投资、绿色金融,推动共建“一带一路”在保持健康良性发展势头的基础上向高质量发展转变。

阿联酋迪拜光热加光伏综合电站项目,是阿联酋大力发展清洁能源战略下的重要项目之一,由丝路基金、迪拜水电署、沙特国际电力与水务公司联合投资,上海电气提供总承包服务,西班牙阿本戈公司提供主要技术。工商银行依托海外项目融资专业优势,作为主牵头行为客户筹组25亿美元国际银团贷款,银团成员来自中国、法国和阿联酋等6个国家,包括中国银行、农业银行、渣打银行、韩国新韩银行和法国外贸银行等国内外知名银行。该项目作为中国与发达国家在“一带一路”共同实施的大型基础设施项目,充分体现“共商、共建、共享”理念,是中外电力行业领先企业合作开发第三国市场的重大突破。

项目建成后,每年能够为迪拜超过27万家住户提供清洁电力,实现碳和污染物零排放,实现减排二氧化碳160万吨、二氧化硫11万吨及氮氧化物5万吨。与此同时,通过项目卓越的储能能力,可大幅弥补光伏项目发电量不稳定、对电网冲击较大的不足,保证供电稳定性。项目建设运营还将直接创造就业岗位约4000个,间接创造就业岗位逾万个,为促进当地就业和经济社会发展发挥重要作用。

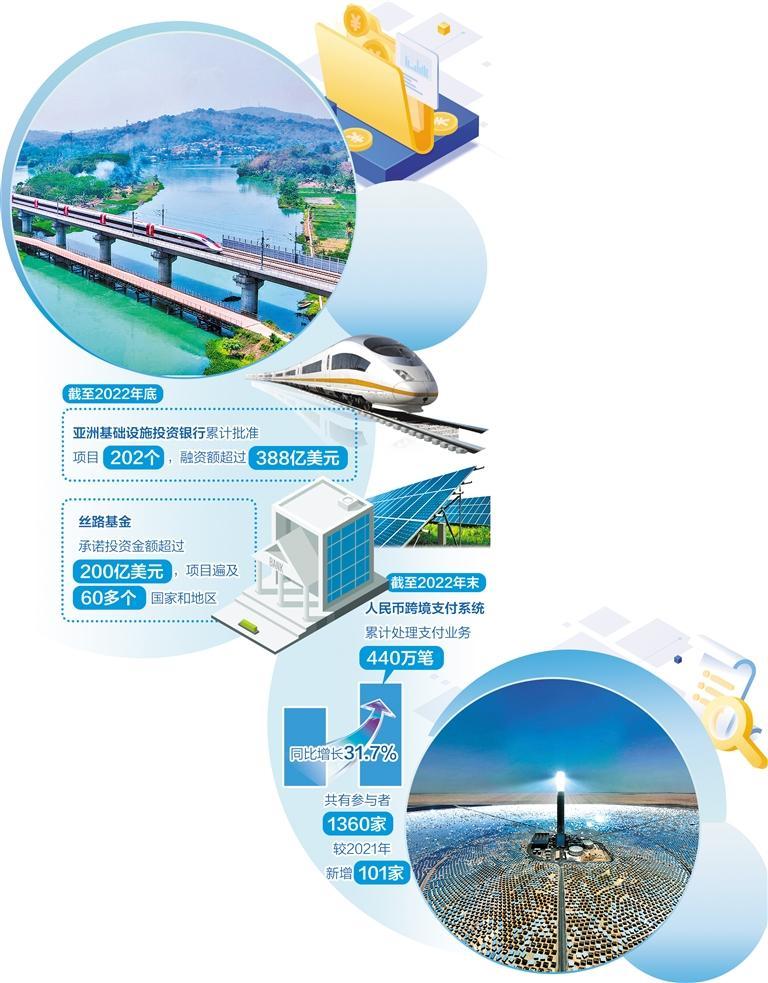

国家发展改革委发布的数据显示,亚洲基础设施投资银行会员国从创立时的57个增加到目前的106个,截至2022年底,累计批准项目202个,融资额超过388亿美元,已成为共建“一带一路”的重要融资平台。丝路基金也为共建“一带一路”投融资提供重要支持,截至2022年底,承诺投资金额超过200亿美元,项目遍及60多个国家和地区。

推进人民币国际化

作为人民币走出去、流回来的主要渠道,商业银行推动人民币国际化的金融基础设施持续完善,人民币在跨境和离岸市场的贸易融资、存款、贷款、人民币资金池、证券融资、投资理财和直接投资中的使用不断扩展,投融资功能持续增强。

当地时间8月31日,中国银行布宜诺斯艾利斯分行成功助力中国新能源企业邦普循环公司在阿根廷完成人民币直接投资交易。这是在阿根廷落地的首笔人民币直接投资业务。本次直接投资的成功落地,标志着中阿企业在投资和贸易往来中拥有了更多币种选择,也为中阿经贸发展注入了新活力。中国银行布宜诺斯艾利斯分行以人民币产品为经营特色,2022年6月开立阿根廷首个人民币结算账户,截至目前,已为所有在阿中资锂矿企业和部分中阿经贸产业链企业开立了人民币账户,并提供跨境人民币金融服务。

中国建设银行优化“全币种支付”产品服务,有效纾解外贸小币种结算痛点,统筹运用综合化产品与服务,为“一带一路”建设提供全方位金融支持与融资便利。兴业银行与90个国家和地区的1174家银行协同建立多币种清算服务体系,其中覆盖境外“一带一路”59个国家的351家银行,为153家境内外银行代理接入人民币跨境支付系统,形成了连通境内分行、香港分行、自贸区分行以及中哈霍尔果斯跨境人民币创新试点中心的跨境网络服务体系。

作为人民币计价的金融资产的主要发行渠道,商业银行推广人民币国际债券,支持“一带一路”建设。9月份,中国银行成功发行全球首批共建“一带一路”主题绿色债券,由迪拜和卢森堡两家境外分行同步发行,规模合计8亿美元等值。其中,中国银行迪拜分行发行5亿美元担保隔夜融资利率(SOFR)浮息品种,卢森堡分行发行20亿元离岸人民币品种,期限均为3年。本次发行,投资者遍布中国、新加坡、英国、瑞士等多个国家和地区,募集资金将全部用于共建“一带一路”国家的合格绿色项目,覆盖阿联酋、葡萄牙、奥地利等多个共建“一带一路”国家。

中国银行充分利用在国际资本市场及境外业务领域的优势,不断促进共建“一带一路”国家之间的资金融通,累计共发行5期“一带一路”主题债券,募集资金近150亿美元等值,多次组织共建“一带一路”国家分支机构发行境外绿色债券,支持当地绿色金融发展。其中,多笔债券成为当地首笔中资机构绿债。中国银行有关负责人表示,未来将积极把握绿色丝绸之路建设新机遇,协调境内外资源,持续促进资金融通,为高质量共建“一带一路”、推进全球可持续发展贡献更大金融力量。

中国银行业协会贸易金融专业委员会近日发布的《人民币国际化报告》也显示,去年贸易和直接投资跨境人民币结算继续保持快速增长,人民币在本外币跨境收付总额中占比近50%,已成为我国跨境收支第一大常用货币。同时,证券投资业务继续成为推动人民币跨境使用增长的支撑力量。根据中国人民银行统计数据,2022年全国人民币跨境收付金额合计42万亿元,其中,经常项目10.52万亿元,资本项目31.62万亿元,证券投资收付金额占资本项目收付金额的75%。报告建议,与石油、天然气等大宗商品交易商加强合作,引导鼓励其在大宗商品计价、结算中优先使用人民币;推动周边国家、“一带一路”共建国家等重点区域的人民币跨境使用。

中国人民银行原行长戴相龙日前在2023国际货币论坛上表示,要研究和建立中国式现代化金融体制。人民币国际化是中国式现代化金融的一项核心内容,是我国改革开放的需要,也是完善国际货币体系的需要。要有序推进人民币国际化,一要扎扎实实地完善人民币国际化的制度安排,二要把握时机、择机突破。

护航外贸保稳提质

外贸进出口是拉动经济增长的重要引擎。银行业通过增加信贷投放力度、积极提供跨境金融产品、汇率避险工具等方式,为外贸企业“走出去”保驾护航。

在安徽,滁州韩上电器是一家集合家电器材研发和海外销售的民营企业,年出口量近1亿美元。随着我国家电行业出口形势好转,企业融资需求增大,面临一定的账期压力。但单笔交单金额较小,买家多且分散,单笔贸易融资操作繁琐,增加了企业融资成本。中信银行合肥分行及时伸出援手,联合中国出口信用保险公司为客户提出了信保融资的解决方案。企业在投保中国出口信用保险后,中信银行为其提供人民币3000万元融资额度,并通过国家外汇管理局跨境金融服务平台“出口信保保单融资”应用场景,完成融资受理、审核等业务流程,截至2023年4月累计为客户放款近300万美元,解决了企业融资难、手续繁琐的问题,为企业扩大出口提供了金融活水。

今年3月,全国工商联与中信银行联合举办助力民营企业“走出去”系列活动启动会,发布《支持民营企业“走出去”助力共建“一带一路”高质量发展工作方案》,提出持续加大对民营企业“走出去”的金融支持,包括但不限于为“走出去”民营实体企业提供跨境金融产品及服务、资金管理服务、线上化外汇交易产品及跨境人民币服务、供应链金融服务等。

为加大对中小微民营企业的支持力度,高效满足中小微企业出口融资需求,在山东,中信银行济南分行分别为济南莱福瑞和瑞泰克制冷配件有限公司办理了各100万元人民币远期结售汇业务,从授信审批到业务落地仅用时1周。济南莱福瑞和瑞泰克制冷配件有限公司主要经营制冷配件的出口业务,产品出口土耳其、俄罗斯、东南亚等十几个国家和地区,出口量占总营收的95%。中信银行在客户调研过程中发现企业对汇率波动敏感度较强,有外汇衍生品业务需求,立即组成联合团队为企业提供外汇衍生品业务宣讲、组建外汇沙龙、建立国际业务微信服务群等个性化服务方案。最终中信银行外汇衍生品专项授信有效解决了中小企业办理外汇衍生品缴存保证金导致资金成本占用高的难题。

2022年全年,中信银行累计实现国际收支收付汇量突破4000亿美元,代客结售汇量突破2000亿美元,均居股份制银行领先地位;同期,中信银行跨境电商金融服务平台累计为6.2万户中小外贸客户实现出口收结汇151.5亿美元,在服务“稳外贸”领域,继续领跑股份制银行。

在护航外贸企业“走出去”的同时,银行业还积极支持将优质境外企业“引进来”,助力双边贸易共赢。在坦桑尼亚,中国银行坦桑尼亚代表处充分运用“中银e企赢”平台,为中坦两国企业发展合作寻找商机,为高质量共建“一带一路”搭建桥梁。今年5月,代表处成功邀请拥有坦桑尼亚最大牛油果生产企业的园艺协会(TAHA)及其会员企业参加了第六届中国国际进口博览会坦桑尼亚现场推介会,促成TAHA组织与国内相关水果进口商建立业务联系。今后,预计TAHA组织每年将至少有1000吨牛油果进入中国市场。截至目前,中国银行已经在境外64个国家和地区设立了分支机构。

“10年来,金融服务体系不断完善,金融服务供给持续优化,投融资体制机制稳步创新,金融合作空间向纵深拓展。多元化投融资体系逐步建立。”国家发展改革委主任郑栅洁近日撰文指出,我国与共建国家及有关机构开展了多种形式的金融合作,推动金融机构和金融服务网络化布局,为各国间金融交流提供了有力支撑,为共建“一带一路”提供了可持续的强大动力。要深化资金融通,吸引多边开发机构、发达国家金融机构参与,进一步健全多元化投融资体系。