地方产业基金快速升温

近期,多地有关产业基金的消息竞相涌来:浙江启动目标总规模超2000亿元的“4+1”专项基金群;重庆组建2000亿元规模产业投资母基金;安徽财政出资500亿元设立新兴产业引导基金……产业基金缘何快速“升温”,该如何确保实效?经济日报记者采访了专家和业内人士。

基金设计更完善

“地方政府承担着提升当地科技创新水平和推动科技成果转化,促进以制造业为核心的产业高端化、智能化、绿色化发展,大力发展数字经济等方面的任务,通过政府财政出资和吸引社会资本形成具有专业化、市场化特色的政府投资基金成为实现这些任务的较好选择。”中国财政科学研究院金融研究中心研究员赵全厚告诉记者,地方政府设立投资基金热情高涨,反映了金融为实体服务意识的强化。

业内人士认为,近期亮相的地方产业基金体现了规模化、系统化的特点,支持方向明确。比如,浙江“4+1”专项基金群由4大产业集群基金和“专精特新”母基金组成。其中,4大产业集群基金对标新一代信息技术、高端装备、现代消费与健康、绿色石化与新材料4个万亿元级世界级先进产业群,覆盖15个千亿元特色产业集群。

重庆产业投资母基金突出重点领域,聚焦重庆万亿元级智能网联新能源汽车、电子信息等产业集群,与头部投资机构、产业方共同组建百亿元级智能网联新能源汽车产业子基金群、百亿元级电子信息产业子基金群,以及集成电路、新型显示、智能装备、先进材料、生物医药、新能源等特色产业领域超10亿元级的子基金群。

“目前地方政府投资基金逐渐壮大,先进制造业、高新技术产业等已成为这些产业母基金的重点投资方向,全国已形成多个超千亿元产业基金集群。”西南财经大学教授、西财智库首席经济学家汤继强表示,一般来说,这些政府投资基金多在引导产业高质量发展的目标下按照重点产业发展基金、创新投资基金、科技创新投资基金等模式组建,目的是广泛汇聚投资机构力量,引导有潜力的优质项目资源集聚。

“当然,一些规模较大的基金设立,也有整合或理顺地方政府原来一些投资基金的原因,并不都是全新成立的。”赵全厚表示。在近期举行的2023中国(杭州)产投融生态峰会上,由杭州市政府主导的杭州科创基金、杭州创新基金、杭州并购基金三大千亿基金集体亮相。其中,杭州科创基金就是整合了创投引导基金、天使引导基金、跨境引导基金、科技成果转化基金、投发基金、知识产权运营基金等组建而成。

“地方政府打造以基金促进招商、以招商反哺招商的模式,强化产业基金与社会资本联动纽带,协力推进招商引资、招大引强。”汤继强说,2021年中国母基金的新增力量还主要来自地市级政府出资,2022年以后基金主体已扩展到区县级政府,并且多数母基金项目集群重点投资新能源产业、高新技术制造业、生物医药与康养保健、大数据信息产业等领域。

更重市场化运作

重庆产业投资母基金由重庆渝富控股集团、两江新区、高新区共同发起设立。渝富控股集团有关负责人表示,“重庆产业投资母基金既要把产业做起来,又要保证国有资本的安全和增值,为此必须实行市场化运作。管理费、超额收益分配以及项目定价、估值、退出等按市场化规则运行”。

今年以来,多地通过专门发文进一步优化产业基金的市场化运作机制。比如,今年出台的《河南省政府投资基金管理办法》进一步降低返投比例,灵活认定返投范围,删除受托管理机构“国有性质”和“河南省企业”的限制,基金管理机构的选择由“指定或公开征集的方式”调整为“遴选的方式”。《海口市政府投资引导基金暂行管理办法》明确,基金按照“政府引导、市场运作、规范管理、滚动发展”的原则,实行科学的运营管理、收益分配、利益让渡等机制。

今年3月发布的《安徽省新兴产业引导基金管理办法》进行了系列创新。比如采取“即退即分、先回本后分利”的方式实行分配,加快投资回收速度,形成“投资—退出—再投资”的良性循环。在母基金清算退出时,对于达到门槛收益率、完成返投要求的,可由引导基金财政出资综合产生的超额收益,向基金管理机构和其他社会出资人让利。设定引导基金门槛收益率,对超过门槛收益部分,允许基金管理机构按一定比例提取超额业绩报酬。“《管理办法》以‘政府引导、市场主导、科学决策、专业管理、防范风险’为原则,对安徽省新兴产业引导基金组建方案相关内容进行了细化明确。”安徽省财政厅有关负责人表示,《管理办法》的系列创新有助于充分发挥市场配置资源的决定性作用和更好发挥政府作用,激发相关部门单位、基金管理机构、社会资本参与安徽引导基金体系建设的积极性和主动性。

合力释放更大效能

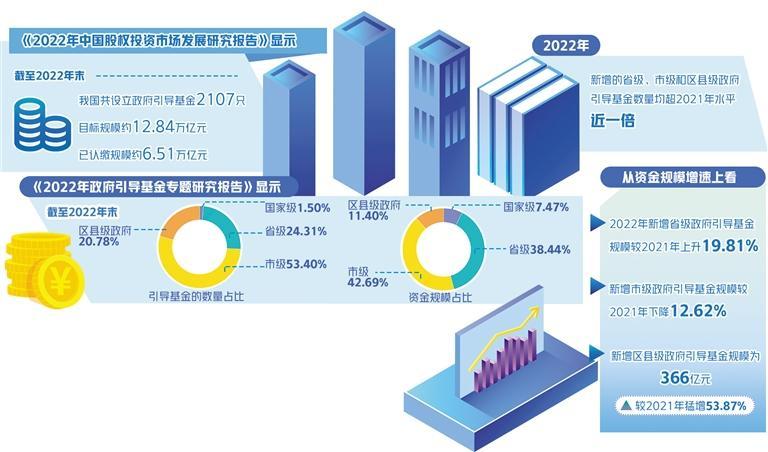

近年来,全国范围内政府投资基金数量规模增长较快。根据清科创业旗下清科研究中心统计,截至2022年,我国累计设立2107只政府引导基金,目标规模约12.84万亿元人民币,已认缴规模约6.51万亿元人民币。然而,在实际运作过程中,也存在政策目标重复、资金闲置和碎片化,以及募资难、投资慢、退出难等问题。

对此,财政部在2020年出台《关于加强政府投资基金管理 提高财政出资效益的通知》,明确要求“设立基金要充分考虑财政承受能力,合理确定基金规模和投资范围”“完善基金内部治理结构,加快基金投资进度,提高基金运作效率,减少资金闲置,从严控制管理费用”“支持地方政府推进基金布局适度集中,聚焦需要政府调节的关键性、创新型行业领域,防止对民间投资形成挤出效应”等。

“政府投资基金的设立应立足于各省市的经济社会发展实际,依托资源禀赋和各地产业特点,遵循更加规范、更加专业、更加多元、更加严谨的运营理念,贯彻落实高标准、严要求、高效率的基金运作流程,为各地区高质量发展打造政府投资基金良性循环金融生态,为高新技术产业、创新创业项目等吸引社会资本。”汤继强表示。

全链条理顺基金运行机制也是重点。“基金一般涉及‘募、投、管、退’4个环节。要想健康有序运行,必须理顺全链条。”赵全厚说,当前市场预期仍在修复中,需要提出让LP(有限合伙人)投资者有信心的基金发展规划,着力解决募资难问题。同时,在谋划投资领域和选择项目时,要充分考虑回报的稳定性,要招募合格的GP(普通合伙人)管理人。此外,要在协议转让和股东回购等当前主流的退出方式基础上,进一步加强探索研究,持续优化政府投资基金退出机制。

“政府投资基金应建立规范化的公司治理结构,采取符合基金特点的运行、决策、监管制度。在基金设立的准备阶段就必须保有前瞻性,广泛征求高校学者和行业专家意见。”汤继强表示,在基金运作阶段政府应聘用国内外知名专家学者组建的专业咨询团队,为基金运营和管理及时建言献策并提供技术支持。