金融机构公司治理迎难而上

规范有效的公司治理是金融机构稳健发展的基石。中国银保监会2020年在深入分析银行业保险业公司治理现状和问题的基础上,制定发布了《健全银行业保险业公司治理三年行动方案(2020—2022年)》。近日,据银保监会有关负责人介绍,3年来,银保监会聚焦大股东操纵、内部人控制等突出乱象,按照标本兼治、分类施策、统筹推进的原则,深入开展银行业保险业健全公司治理三年行动。

金融机构公司治理相关工作取得了哪些成效?还有哪些难点亟待突破?对此经济日报记者进行了采访。

迎难而上啃“硬骨头”

金融机构作为市场微观主体,通过公司治理适应市场环境的变化,以期实现自身的经营目标。在金融机构的公司治理过程中,总会涉及到股权、股东等多个重要主体,而股权管理既是难啃的“硬骨头”,也是盘活金融资产的支撑点。

近年来,个别中小银行由于公司治理失灵,使得大股东或实际控制人逃避监管,长期违规控制甚至变相掏空金融机构,对我国金融市场稳定造成严重影响。

中国人民银行此前发布的《中国金融稳定报告2021》,详细复盘了包商银行信用风险的来龙去脉。问题股东和问题实际控制人刻意规避、架空公司治理。包商银行接管组有关人士表示,包商银行因出现严重信用风险,被人民银行、银保监会联合接管。这是中国金融发展史上的一个重大事件,其中反映出的公司治理失败的惨痛教训值得警醒。此外,去年河南、安徽5家村镇银行受不法股东操控,涉嫌严重违法。

“从以往案例看,部分中小金融机构股权结构复杂,内部管理制度不够健全,出现违规关联交易,中小股东权益和消费者权益保护不到位,部分中小金融机构经营和抗风险能力弱等。从源头上防范化解这些风险,就是要加强金融监管,推动金融机构加快完善公司治理。”光大银行金融市场部宏观研究员周茂华表示。

银保监会有关负责人表示,股权管理是公司治理的基础,股权结构和股东行为深刻影响着公司治理结构和公司治理有效性。而股权结构混乱、股东行为失范、违规关联交易猖獗,是近年来中小银行保险机构经营乱象丛生的重要原因。因此,建设良好的银行业保险业公司治理,必须毫不手软地整治股东行为、股权结构和关联交易等方面的市场乱象。

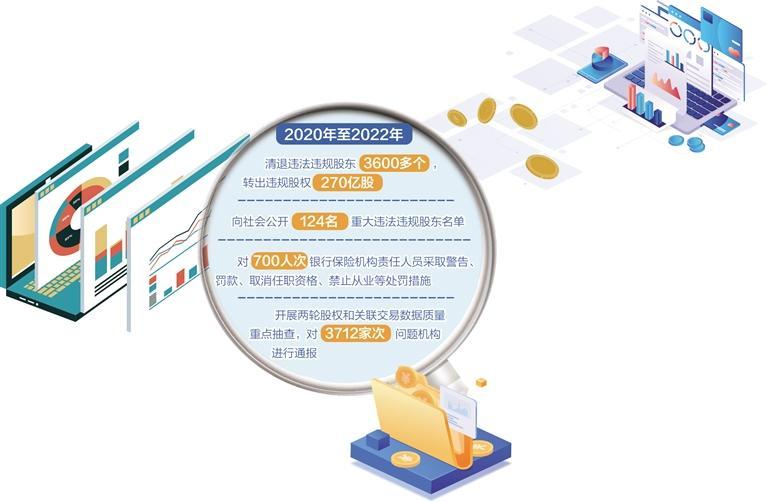

据介绍,银保监会采取的相关举措包括:一是严把股东资质关。加强股东资质的穿透审查,依法规范非金融企业投资入股金融机构,筑牢产业资本和中小银行保险机构之间的“防火墙”,同时坚决将不合格投资者挡在门外,将违法违规股东清理出机构。据悉,3年来,已清退违法违规股东3600多个,转出违规股权270亿股。二是严查违法违规行为。重点惩治股权代持、虚假出资以及通过违法违规关联交易进行利益输送等突出问题,有力查处了一些不法股东通过隐秘手段违规入股控制中小银行保险机构。3年来,已对近4000名违法违规股东权利进行了限制,分五批次向社会公开124名重大违法违规股东名单。对700人次银行保险机构责任人员采取警告、罚款、取消任职资格、禁止从业等处罚措施,责令机构内部问责6000多人次。三是优化股权结构,积极支持中小银行保险机构补充资本。在2家高风险城商行合并组建四川银行过程中,新引入国有、民营企业各类股东20余家。为促进中小银行补充资本,监管部门还会同财政部门,3年累计支持20个省(区)发行5500亿元地方政府专项债,补充600余家中小银行资本。

中国邮政储蓄银行研究员娄飞鹏表示,中小银行出现风险问题,其中一个重要因素是公司治理不健全,大股东利用自己控股地位把银行作为提款机。通过完善公司治理,不仅有助于中小银行充实资本,也有助于通过有效的公司治理推进中小银行稳健发展,最终实现自身高质量发展和服务实体经济高质量发展有机统一。

提升治理主体履职质效

董事会、监事会和高管层规范履职,有利于优化金融机构的公司治理结构。实际中,个别中小银行机构存在董事不敢、不能、不愿履职,监事会监督功能发挥不足、高管层履职越位、缺位、错位等问题。“三年行动方案(2020—2022年)”提出,要着力加强机构董事、监事和高管人员履职行为规范,提升董事会的独立性和专业性,明确和落实高管层职责,研究做实监事会功能。银保监会有关负责人表示,治理主体履职能力高低直接决定着公司治理成败,提升银行保险机构董事会、监事会、高管层及其成员的履职水平,是三年行动方案的一个重要着力点。

据介绍,银保监会出台了一系列制度规定,严格禁止大股东和内部人违规干预控制董事会,如:同一股东及其关联方提名的董事占比不超过三分之一;明确控股股东、实际控制人不得违规干预董事高管选聘、考核和薪酬,严禁股东直接插手信贷审批和财务决策;要求董事在履行职责时,对公司的全体股东负责,公平对待所有股东,而不是仅仅对派出股东负责。3年来,一批违规干预董事会决策的控股股东被严肃查处。

在健全董事会、监事会和高管层的运作机制方面,通过改进董事提名和选任机制,推广累积投票制,扩大股权董事和独立董事的选聘范围,探索改变目前部分董事受大股东或内部人控制的情况。

业内专家表示,独董不能沦为公司治理的“花瓶”,而是要切实履行职责所在。根据监管要求,银行保险机构要建立独立董事制度,独立董事占比原则上不低于三分之一,已经提名非独立董事的股东及其关联方不得再提名独立董事,董事会审计、提名、薪酬、关联交易控制委员会要由独立董事担任负责人。为强化独立董事履职保障,监管部门还要求银行保险机构及时完整地向独立董事提供参与决策的必要信息,并为独立董事履职提供必需的工作条件。

据介绍,3年来,银行业保险业独立董事的履职能力、履职意识和履职保障不断增强,在董事会中发挥着越来越重要的作用。周茂华认为,独董机制主要是为解决内部人控制问题,规范公司治理而引入的。独董代表全体股东对公司经理层行使监督权,以保护中小股东权益;同时,独董一般由公众人物担任,有助于提升公司市场形象,增强市场信心,提升融资能力等。

对于如何聚焦中小银行机构的“关键少数”,选优配齐机构“一把手”,招联金融首席研究员董希淼认为,中小银行应普遍开展市场化选聘,引入从业经验丰富、专业水平较高的资深人士担任董事长、行长。地方党委、政府提名中小银行高管人选,应把从业经历、专业素质放在第一位,切勿让缺乏金融从业经验的人员在中小银行任职。监管部门应用好任职资格核准等制度,对中小银行高管特别是“一把手”人选进行严格把关。

形成监管合力防范风险

加强对金融机构的公司治理,切实防范化解风险,在完善监管制度的同时,还要与外部监督协作形成监管合力。据悉,银保监会将风控体系的稳健性纳入公司治理评估,督促银行保险机构健全与组织架构、业务规模和交易复杂程度相适应的全面风险管理体系。2020年至2022年,推动累计处置不良资产9.2万亿元。同时,推动完善内部控制机制,要求在关键岗位、核心业务、授权管理等重点领域强化内部控制,完善内部审计工作体制机制。

“全面加强风险管理,主要是金融机构风控能力提升,既是金融机构本职工作、生命线,也是守住不发生系统性金融风险、维护经济稳定运行和金融安全的内在要求。”周茂华表示,金融本身就是从事风险管理工作,提升风控能力就是金融生存与发展之道;金融机构提升风控能力,有助于防范化解潜在风险,守住不发生系统性风险的底线。

推进法律法规修订完善,建立健全一系列规章制度和评估办法是完善公司治理的重要抓手。3年来,银保监会稳步推进银监法、商业银行法等法律修订,不断夯实公司治理监管的上位法基础;出台《银行保险机构公司治理准则》,作为银行业保险业共同遵循的纲领性公司治理监管制度;建立健全公司治理评估机制。据介绍,三年行动方案发布以来,银保监会先后两次对1800家银行保险机构开展公司治理全面评估。目前,前期评估发现问题整改率已达到83.7%。

监管部门还通过加强信息化智能化建设,依托公司治理监管信息平台汇聚了银行业保险业公司治理基础数据,目前已实现对公司治理评估工作的全流程线上化管理。

北京市互联网金融行业协会党委书记许泽玮此前在接受记者采访时表示,金融机构公司治理需要信息化智能化的支撑,信息化智能化系统可以使机构内部信息透明化,消除信息孤岛,有利于监管部门实现对银行保险机构股权和关联交易情况进行动态监测,并结合大数据、云计算等技术方式,快速实现监管数据对比分析和风险预警。

“经过3年努力,监管部门已从机制建设、监管手段等方面逐步构建起监管规则体系,为银行业保险业公司治理改革发展提供了良好的指引和遵循。”银保监会有关负责人表示,推动外部监管与上级党委巡视、外部审计等方面协作,积极提升内外部监督合力。建立监管、内审、外审三方会谈机制,视情指定部分审计项目由外审机构实施,推动机构定期更换外审机构。协同公安、法院,综合清理违法违规股东,打击违法犯罪行为。

防范化解风险是金融业永恒的主题。银保监会有关负责人表示,金融机构公司治理建设没有尽头,加强和改进公司治理监管永远在路上。监管部门将持续强化公司治理监管,提高金融机构经营管理水平,牢牢守住不发生系统性风险底线。