保险业筑牢“三农”保障网

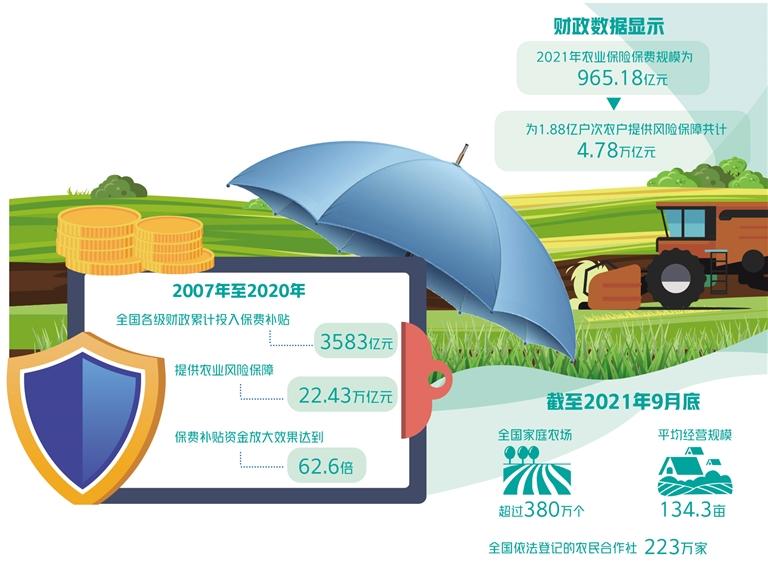

日前,由农业农村部农村经济研究中心、清华大学金融科技研究院等联合编制的《科技助力农险高质量发展白皮书(2022)》发布。《白皮书》预计,以国际经验测算我国农险保费规模于2025年将超过1600亿元,有望超越责任险成为财险公司前三位的大险种。财政部的数据显示,2021年农业保险保费规模为965.18亿元,为1.88亿户次农户提供风险保障共计4.78万亿元。

当下农业保险已经成为我国现代农业风险管理体系和现代农村金融体系的重要组成部分,在促进现代农业发展、保障国家粮食安全和增加农民收入方面发挥着“防火墙”和“安全网”的作用。

科技驱动农险发展

记者在采访中了解到,6月份以来,广东大部分地区相继遭遇强降雨造成的洪涝等灾害,农业损失较大。韶关银保监分局局长苏华在广东保险业2022年二季度新闻通气会上表示,截至7月19日,韶关市财产保险机构累计接到“龙舟水”强降雨、“暹芭”台风相关保险报案6370件,报损金额15639.53万元;其中,农险报损941件、金额3887.94万元,已全部完成理赔。

据了解,近年来科技不断赋能农业保险,确保承保和理赔信息真实、准确、可追溯,缓解了以往农业保险理赔效率低、赔付周期长、业务成本高、合规隐患大等痛点。

在种植险领域,以卫星遥感、无人机和手持移动终端共同组成的“天空地”三位一体农业保险科技,实现了大面积灾害损失快速察勘和识别,提高了农业保险工作效率,降低了经营成本。2020年4月份,平安产险在延安按图承保的苹果遭受冻灾,受灾面积近2万亩。公司利用高精度卫星遥感影像,结合果树的光谱特征和物候特征,准确划分受灾面积,识别果树不同受损等级;并在线下结合遥感定损结果,抽样验证、校验遥感定损图,为农户在第一时间赔付1230余万元。

在养殖险领域,人保财险、平安产险和中航安盟等公司针对奶牛、牦牛、育肥猪等承保标的,应用牛脸识别、电子芯片耳标、一拍知长重等技术,实现对承保标的的精准识别,有效防范道德风险,减少了虚增标的、夸大养殖数量投保的违规行为。

对农业农村微观生产经营主体来说,最关心的在于是否有合适的、具有吸引力的保险产品。在气象、价格、产量、遥感等大数据技术的支撑下,天气指数保险、溯源保险、价格保险、区域产量保险、收入保险等产品创新呈现层出不穷的态势,保险品种不断丰富、保险覆盖面日益扩大,为不同类型农业生产经营主体提供了多元化、多层次、优质化的产品服务。例如,太平财险根据海参的生长环境特点,将气候条件对水产养殖的损害程度指数化,以天气指数保险保障大连当地海参养殖;中原农险建立土壤有机质含量指标数据与耕地地力间的对应关系,以耕地地力指数保险助力“藏粮于地、藏粮于技”战略。

在经营模式和服务渠道方面,保险机构通过线上自助为农服务,实现承保理赔全流程线上处理,扩大了农业保险覆盖范围。以北京为例,保险公司通过加强技术合作,引入电子保单和远程查勘技术,形成了在线投保、在线理赔、在线公示、在线提供增值服务的全流程信息化服务闭环,解决了以往承保理赔过程中农户反复提供材料、多次现场签字、纸质保单难保存以及养殖险理赔保险公司“入舍查勘难”等问题。

服务农业新业态

近年来,我国农业生产体系出现结构性变革,传统农户面临分化与转型,新型农业经营主体快速发展。根据《白皮书》公布的数据,截至2021年9月底,全国家庭农场超过380万个,平均经营规模134.3亩;全国依法登记的农民合作社223万家。

“相较传统农户,新型农业经营主体经营规模大、专业化程度高、生产投资多。”中国农业大学经济管理学院教授、国家农业农村保险研究中心主任杨汭华表示,这决定了新型农业经营主体对风险保障的需求具有损失风险感受度更强、风险保障水平要求更高、农业风险管理服务需求多样化等特点。

“尤其是龙头企业,其所覆盖的产业链条较长,涉及生产资料采购、农产品种植与加工、动物养殖、与其他合作方的契约与合作、仓储和物流运输、销售与推广等,因而对专业的农业风险管理服务需求也非常多样化。专业大户和家庭农场的风险管理需求则更趋个性化,其特色化产品生产需要个性化风险管理服务。”杨汭华说。

北京航空航天大学法学院党委书记、教授周友军表示,新型农业经营主体对收入保险、农产品质量保证保险、土地流转履约保证保险等新类型险种有着更高的需求,对农业保险的保障和服务水平也提出了更高的期望。

此外,保险机构正在探索构建涵盖财政补贴基本险、商业险和附加险等的农业保险产品体系,如积极推进稻谷、小麦、玉米完全成本保险和收入保险试点,将地方优势特色农产品保险“以奖代补”的做法逐步扩大到全国;探索开展一揽子综合险,将农机大棚、农房仓库等农业生产设施设备纳入保障范围;创新开展环境污染责任险、农产品质量险。

随着乡村振兴战略的提出,我国农村还呈现出农村三次产业融合发展的趋势,智慧农业、农村电商、田园综合体等现代农业新产业、新业态、新场景方兴未艾,蕴含并产生了新的风险。周友军表示,农业保险也需要适应这一新发展趋势,拓宽保障范围,拓展保险责任,不仅要服务于传统的第一产业,而且要服务于现代农业的全产业链。

杨汭华介绍,农业产业链的发展扩大了农业生产要素类保险需求,农户、公司、合作社的农机、大棚、烘干设备、人身意外等都需要纳入风险保障,将农业保险由“小保险”转变为“大保险”。此外,还需进一步探索家庭农场综合保险、雇主责任综合保险等菜单式一揽子综合保险,支持农业全产业链发展。

深圳银保监局引导保险机构通过“溯源+保险”模式促进新型农业经营发展。保险公司利用农产品智慧质量溯源平台,为特色农产品“南山荔枝”提供覆盖产业链前中后期的农业信息管理和风险保障体系,并为荔枝提供平安溯源放心码。消费者可通过扫码查看该生产批次对应的溯源关键节点数据及保险保障信息,做到“一物一码一保险”,为消费者筑牢食品安全防线。

平安产险探索数字化在助力乡村产业振兴方面的应用,依托线上销售平台协助拓宽销售渠道,打造精品农产品品牌。截至2022年3月份,平安产险通过线上、线下联动营销累计推介336款农产品,带动7588.6万元销售额。

“农险+”延伸金融服务

近年来,全国各级财政持续加大对大宗农产品的保费补贴力度,而农业保险也充分发挥对财政支农资金“四两拨千斤”的倍增作用。

2007年至2020年,全国各级财政累计投入保费补贴3583亿元,提供农业风险保障22.43万亿元,保费补贴资金放大效果达到62.6倍。

分产业来看,种植业保险财政资金杠杆率为21.8倍,养殖业保险为25.9倍,即各级财政每支出1元保费补贴,分别为种植业、养殖业提供21.8元、25.9元的风险保障。这在一定程度上弥补了财政救灾资金的不足,提高了财政资金的使用效率。

不仅如此,随着农业保险的创新和保险业务的多维度发展,农业保险的属性仍在不断延伸,“农业保险+”多元化金融服务快速发展。杨汭华表示:“‘农业保险+’是农业保险服务在农业发展中衍生出来的综合金融、产业链和价值链服务功能,其中农业保险同信贷、担保、期货等金融工具的融合,推动了农业保险与涉农信贷、农产品期货期权等跨界发展。”周友军分析,农业保险目前大多以政策性为主,商业性非常有限,“农业保险+”模式的金融联动可以进一步提升农业保险的保障规模和运营效率。今年的中央一号文件提出,优化完善“保险+期货”模式;强化涉农信贷风险市场化分担和补偿,发挥好农业信贷担保作用。

杨汭华认为,“农业保险+信贷”模式改善了农户信用约束从而激励扩大了农村信贷规模,分散了金融机构的信贷违约风险,实现了贷款机构与保险机构的业务协同和风险共担。

例如,人保财险江苏省分公司针对农企贷款难问题,与农业银行江苏省分行开展战略合作,推出“惠农e贷·农保贷”;平安产险依托农企扶贫风控管理平台,制定了免息免担保“平安扶贫贷”,撬动更多资金助力凉山州油橄榄等产业发展;中华财险在广东肇庆探索“生猪抵押+保险保单+银行授信”的活体抵押贷款模式,并与扶贫贴息贷款等政策联动,解决生猪养殖户融资问题;安华农险通辽中心支公司上线养殖险智慧管控平台,集保险办理、养殖管理两大功能于一体,以生成的养殖相关数据及投保信息作为向银行贷款征信的依据,助力解决农民融资难题。

除此之外,保险公司还与期货公司共同开发“保险+期货”产品,不仅推动了农业保险的创新发展,也利用市场化手段补偿了农户因价格波动所导致的收入损失。郑商所发布的数据显示,2021年,郑商所在白糖、苹果、红枣、花生、棉花5个品种上开展“保险+期货”试点项目21个,覆盖陕西、甘肃、云南等7个省份,承保种植面积110万亩,为8.34万余农户以及180个新型农业经营主体提供风险保障金额50.95亿元。

“‘保险+期货’将小农户集聚成规模化的参与者在期货市场进行交易,缓解了标的流动性不足的问题,提高了期货市场规模和活跃度;激励保险机构对价格保险、收入保险等高保障产品的供给,有利于提高农业保险的有效需求。可见,‘农业保险+’中的金融联动模式发展具有显著促进农业产业兴旺的作用。”杨汭华表示。