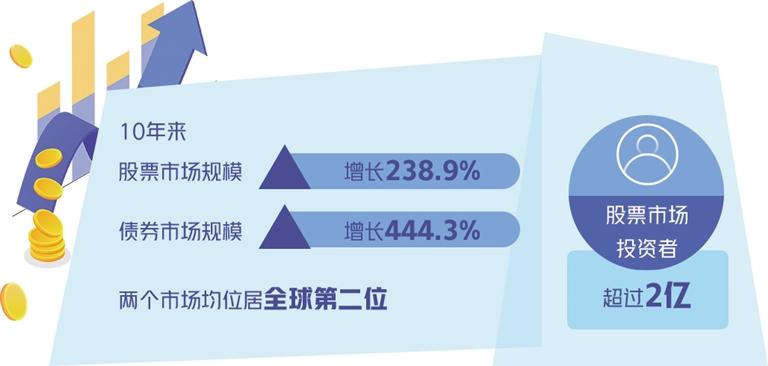

我国股票、债券市场规模均位居全球第二——

资本市场发生结构性变化

本报记者 祝惠春

我国资本市场近年来体系包容性大幅提升,投融资功能显著增强,良性市场生态逐步形成。10年来,股票市场规模增长238.9%,债券市场规模增长444.3%,两个市场均位居全球第二位。股票市场投资者超过2亿。日前,中国证券监督管理委员会副主席李超出席中宣部“中国这十年”系列主题新闻发布会时作上述介绍。

李超表示,党的十八大以来,资本市场服务实体经济的广度深度显著拓展。大力健全多层次市场体系,推出新三板、科创板,设立北交所,资本市场对实体经济的适配性大幅增强,股债融资累计达到55万亿元。畅通科技、资本和实体经济的高水平循环,科创板“硬科技”产业集聚效应初步形成。交易所债券市场已经成为非金融企业债券融资的重要渠道,期货期权品种覆盖国民经济主要领域。

这10年,全面深化改革取得重要突破。围绕深化金融供给侧结构性改革,全面深化资本市场改革,基础制度更加成熟定型。实现核准制向注册制的跨越,稳步推进试点注册制,发行市场化程度、审核注册效率和可预期性大幅提升,交易、退市等关键制度得到体系化改善,改革符合市场各方预期。

市场主体高质量发展迈上新的台阶。实体上市公司利润占规上工业企业利润的比重由10年前的23%增长到目前的接近50%,国民经济支柱地位更加巩固。证券期货经营机构的总资产10年间增长5.5倍,公募基金管理规模目前为26万亿元,10年增长了8倍,行业实力大幅增强。

资本市场的国际吸引力和影响力大幅增强。统筹开放和安全,制度型开放翻开新篇章。行业机构外资股比全面放开,启动沪深港通、沪伦通,A股纳入国际知名指数并不断提升比重,外资连续多年保持净流入。

资本市场法律体系“四梁八柱”基本建成。新证券法、刑法修正案(十一)先后实施,中办、国办印发关于依法从严打击证券违法活动的意见,期货和衍生品法为期货市场高质量发展奠定了良好的法治基础,“零容忍”执法威慑力显著增强,市场违法违规成本过低的局面已经得到了根本性改变。

市场韧性和抗风险能力明显增强。坚持通过改革提升监管治理效能,健全市场内生稳定和外部约束机制,及时稳定市场预期,资本市场风险总体收敛、基本可控。近年来也经受住了各种国际国内超预期的冲击,主要指数稳中有升,健康发展态势持续巩固。

李超答本报记者提问时表示,结构性问题始终是制约资本市场高质量发展的一个关键问题。这10年,资本市场多层次的市场体系结构在发生明显变化。多层次市场体系日益完善,各市场、各板块的特色更加突出。比如,沪深主板更加突出“大盘蓝筹”的特色,科创板坚守“硬科技”的特色,创业板继续保持“三创四新”的特点,北交所和新三板注重创新型的中小企业。同时,创投和私募股权投资基金也在整个资本市场中发挥着日益重要的作用。

上市公司结构在发生明显变化,质量得到了明显改观。从行业分布看,上市公司结构已经发生了根本性变化,战略新兴行业上市公司接近2200家,市值超过千亿元的战略新兴行业上市公司由10年前的完全是空白发展到现在46家,上市公司也日益成为经济转型升级的重要动力源。从经营效益看,上市公司资产规模较10年前相比增长了两倍,营业收入、净利润总体保持比较高的增速,近3年累计现金分红达到了4.4万亿元,较之前3年增长接近50%。从治理效能情况看,上市公司规范运作水平有了比较明显的提升,大股东资金占用、违规担保等资本市场的痼疾通过集中整治也取得了明显成效。

市场优胜劣汰的效应加快显现。A股市场分化特征更加明显,各方资金更加青睐龙头股、绩优股。常态化退市机制逐步建立,退出渠道大幅顺畅。2019年到2021年强制退市家数是之前10年总和的3倍以上,“有进有出、能进能出”的良性生态加速形成。

投资者结构逐步优化。专业机构投资者力量持续壮大,截至今年5月底,境内专业机构投资者和外资持有流通股市值占比达到了22.8%,比2016年提升了6.9个百分点。2021年个人投资者交易占比首次下降到70%以下,价值投资、长期投资、理性投资的理念逐步建立。

产品供给体系结构也发生了变化,更加丰富。持续优化股、债、期产品结构,丰富风险管理工具,满足居民财富管理需求,更好服务国家重大战略。及时推出资产证券化、科技创新债、绿色债等产品,推进基础设施领域公募REITs试点。公募基金产品准入制度大幅简化,权益类基金规模屡创新高,公募基金参与养老金融服务的深度不断拓展。

崇信守法、惩恶扬善的导向持续强化。随着全方位投保体系和“零容忍”打击违法犯罪的体制机制更趋完善,诚信经营、敬畏法治的市场氛围正加快形成。比如,大幅提高欺诈发行、信息披露造假等犯罪的刑事惩戒力度。再如,畅通中小投资者维权渠道,首例证券集体诉讼康美药业案落地,5.2万名投资者获赔24.59亿元,以多元纠纷化解、支持诉讼、代表人诉讼等为主的多元行权维权机制逐步落地。