油脂和化工成期市增长亮点

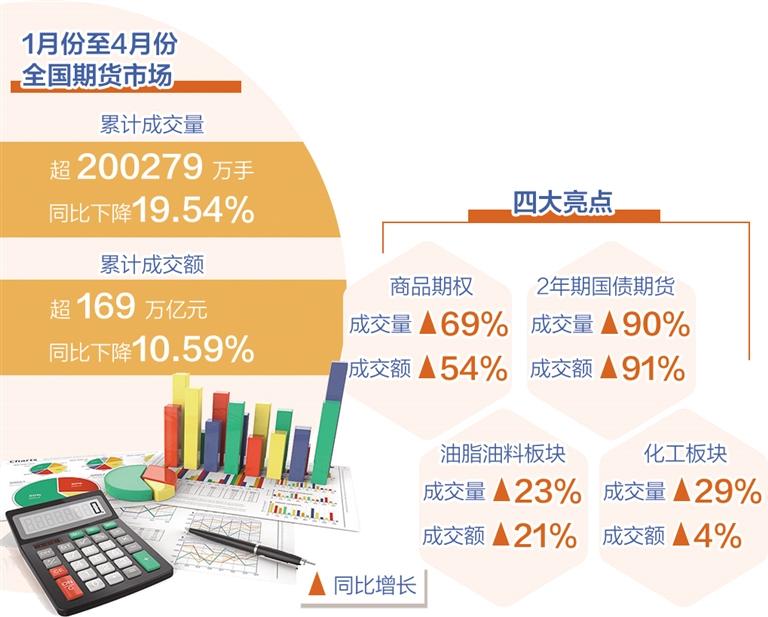

日前,中国期货业协会公布最新统计数据,1月至4月全国期货市场累计成交量超200279万手,累计成交额超169万亿元,同比分别下降19.54%和10.59%。有关专家表示,活跃商品主力品种成交下滑、股指期货成交回升缓慢、期权增幅好但占比低、4月交易再下滑等共同导致今年以来成交规模回升乏力。同时,前4个月商品期权、国债期货、油脂和化工板块期货成交活跃成为四大亮点。

今年前4个月,最具活跃度的期货品种中的PTA、甲醇、钢材、豆粕、燃料油、菜籽粕、白银、豆棕油、PVC、玻璃纯碱、沪深300、中证500、镍、铜、铝、天胶、原油和黄金期货成交量和成交额占比居前20位,但大部分品种前4个月出现成交规模下滑。今年前4个月成交规模下降居前的期货品种主要包括煤焦三品种、鸡蛋、锰硅、沪深300股指、白银、铜、尿素、玻璃、苹果、黄大豆二号、豆菜粕、镍、天然橡胶、纸浆、钢材、硅铁和短纤期货,这些品种的季度成交量和成交额降幅居前20位,成为导致全市场交易规模延续下降的主要因素。

金融期货方面,今年前4个月金融期货板块成交量和成交额同比分别下降4.9%和增长25.7%。沪深300股指期货成交量和成交额1月至4月份萎缩,分别下滑19%和33%;中证500股指期货成交量和成交额分别微增2%和3%,上证50股指期货分别增长12%和下滑9%。

方正中期期货研究院院长王骏认为,从2021年的第四季度开始,期货市场成交量和成交额就开始出现同比增长放缓甚至同比下滑的情况,反映出在全球经济复苏乏力的预期下,期货期权市场活跃度有所回落。

值得关注的是,期权、油脂、化工、国债期货成为期市增长亮点。今年以来,我国商品期权成交情况发展良好,市场份额进一步快速增长。2022年1月至4月成交量达到9735万多手,同比增长69%;成交额1069亿元,同比增长54%。同时,国债期货市场成交规模大幅增长,2年期国债期货成交量和成交额增幅最大,分别增长90%和91%;5年期国债期货成交量和成交额分别大增64%和68%;10年期国债期货成交量和成交额分别增长26%和30%,反映了中金所国债期货受到国内金融机构、投资机构等机构投资者的日益重视和积极参与。此外,期货市场油脂油料板块异军突起,成交量和成交额同比分别增长23%和21%,化工板块成交量和成交额分别增长29%和4%。

展望后市,专家认为,进入二季度,美国开启大步加息周期、全球疫情严峻、俄乌冲突等因素,将导致能源金属化工等大宗商品跌宕起伏。同时,4月底以来,我国一系列稳经济、稳资本市场政策密集出台,疫情好转促进经济逐步回升,我国实体企业和金融机构加大风险管理力度并积极参与套期保值交易,以对冲全球系统性经济与金融风险,有望使期市交易规模逐步回升。