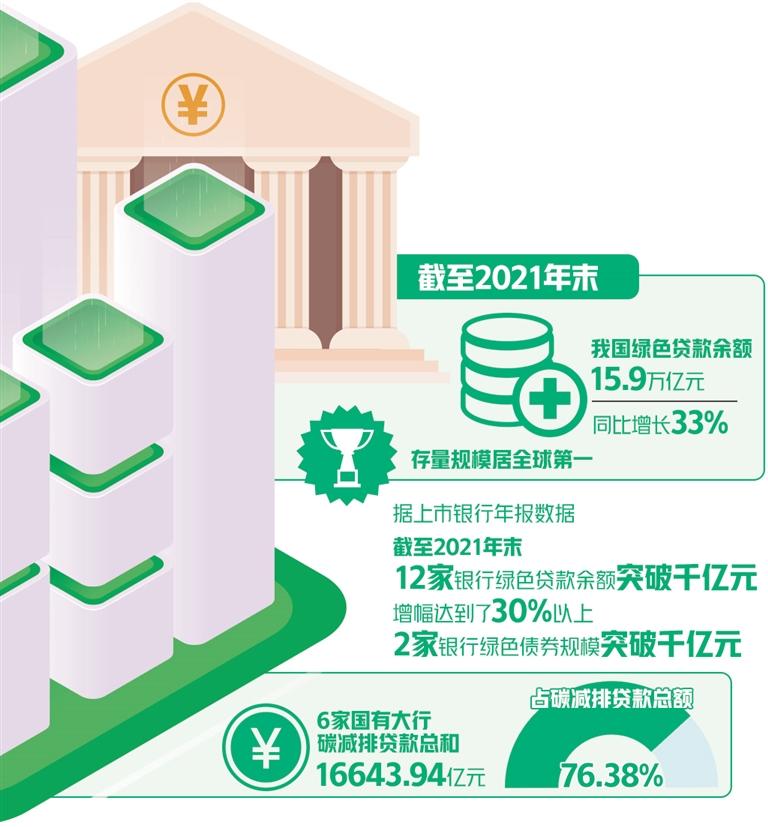

搭场景、建生态、拓服务——

商业银行“碳”路前行

多家商业银行近日在绿色金融方面有了新举措。4月22日,中信银行基于绿色金融体系打造的个人碳普惠平台——“中信碳账户”正式上线。4月25日,民生银行发布“民生碳e贷”产品。

记者从中信银行了解到,“中信碳账户”已实现基础功能应用,主要包括碳账户开通、碳减排量记录、低碳科普、碳排放计算器等功能模块,还引入电子信用卡申请、电子账单、线上生活缴费等特色金融场景。未来“中信碳账户”还将引入绿色出行、二手回收等更多场景。中信银行副行长吕天贵表示,为助力“双碳”目标实现,在集团制定的绿色低碳发展战略基础上,中信银行大力推动绿色金融体系建设,探索制定绿色金融解决方案。本次发布的“中信碳账户”,是围绕城市的碳普惠机制建设,由国内银行主导推出的个人碳账户,让用户的绿色低碳行为可计量、可追溯,推动绿色低碳广泛融入民众生活。

据民生银行相关负责人介绍,“民生碳e贷”产品体系包含四大服务场景。一是“低碳普惠”,依据碳评价数据,给予减碳效应优惠权益包,加强对普惠金融的支持。二是“降碳融链”,依托能源大数据提供绿色增信,赋能供应商降碳提效,打造能源绿色供应链。三是“减碳通关”,依据降碳表现,助力跨境中小微企业向减排要效益,提升减碳收益。四是“节碳科创”,针对“专精特新”企业,依据其“碳账户”评价结果,打造全产品链、全周期、全场景优惠产品。

兴业研究首席绿色金融分析师钱立华认为,这些尝试说明商业银行发展绿色金融服务“双碳”目标的创新步伐在加快,绿色金融在商业银行业务发展中呈现主流化的态势。一方面,商业银行绿色金融产品不断丰富,从企业客户向零售客户延伸。虽然目前的绿色金融服务以企业客户为主,但部分银行开始推出面向个人的绿色产品消费贷款、绿色低碳信用卡、个人光伏贷和基于个人碳账户的绿色金融服务。另一方面,绿色金融与普惠金融相互融合、相互促进,越来越多的银行开始为中小微企业的低碳发展提供绿色普惠金融服务、绿色供应链金融服务。

2021年9月,中共中央、国务院印发的《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》提出,要求积极发展绿色金融,有序推进绿色低碳金融产品和服务开发。随着相关政策逐步推出,金融机构推出的金融产品也日益丰富。

除了面向个人消费者和企业的碳金融产品,2021年底,农业银行推出的“农银碳服”系统上线运行,农业银行成为首家与中国碳排放权注册登记结算有限责任公司(以下简称“中碳登”)对接的国有大型商业银行。

记者在采访中了解到,“中碳登”对全国碳排放权的持有、变更、清缴和注销等实施集中统一登记。“农银碳服”与“中碳登”系统对接,为全国碳市场会员单位碳排放权交易提供综合资金结算服务,畅通碳市场资金周转通道。“农银碳服”系统采用银企直联、企业网银、后台管理“三位一体”的服务输出模式,具有线上签约、交易便捷、合规安全的特点,已成功签约207户。目前,碳市场首批入市2000余家电力行业客户,随着后续水泥、电解铝等行业及机构投资者的入市,市场成交规模和金额将进一步扩大,资金结算和清算等金融需求广阔。

多位业内人士向经济日报记者表示,无论是开设个人碳账户,还是提供企业碳金融服务,都有助于商业银行对客户工作和生活场景的渗透,捕捉客户金融服务需求,进而驱动金融生态场景建设。与此同时,银行主动搭建应用场景也可为客户提供更多种类的绿色金融业务,形成良性循环。

钱立华表示,银行未来在“双碳”目标的引领下,至少可以从两方面尝试:一是绿色金融产品服务从银行表内向表外延伸。除了提供项目融资、银团贷款、能效贷款等各类绿色信贷产品外,还可以不断通过非信贷的方式,为客户提供绿色债券、绿色信托、绿色基金等方式的融资服务。二是不断在细分领域开展创新,比如在碳排放权、排污权、用能权、用水权等市场开展金融创新服务等。